Perguntas e respostas sobre o novo Simples Nacional

Neste artigo você vai ver:

- O que é o Fator R?

- E os 28% de alíquota, para que servem?

- Para calcular o Fator R de Janeiro, qual período será considerado? Fev/17 a Jan/18 ou apenas o período de Jan/18?

- Quando começa? Quando as regras do Novo Simples Nacional vão começar a valer?

- Anexos e alíquotas - O que são os anexos?

- O que mudou no Anexo III e V?

- A única maneira de ser enquadrado no anexo 3 é com folha de pagamento superior a 28% do faturamento?

- Quem já está no anexo III, há algum tipo de redução se a folha também representar mais de 28% do faturamento bruto?

- Depois de todo o cálculo e encontrar a porcentagem que será paga de imposto. Este imposto será o mesmo em todos os meses ou ele varia em cada mês?

- Minha empresa fatura mais de R$180.000,00, o que muda para mim?

- A variação da alíquota de acordo com o faturamento continuará a existir?

- E se a empresa não tem 12 meses para o cálculo?

- Poderei escolher o anexo da minha nota para atividades não intelectuais e continuar com o imposto que pago atualmente?

- Emissão de Notas Fiscais - O que muda nas emissões de notas?

- Retenção de ISS - Meu faturamento anual é superior a R$180.000 e alguns cliente fazem retenção de ISS. Qual alíquota devo utilizar?

- Atualmente tiro boa parte da minha remuneração como dividendos. Como calcular se vale a pena aumentar o Pro Labore considerando o aumento na GPS ?

- Meu imposto pode ser reduzido caso eu comece a faturar mais?

- Eu e meu sócio temos a empresa há cerca de 6 meses mas ainda não definimos um pro-labore, para fazer caixa. Com a introdução do Fator R pagaremos mais imposto?

- E quem tem divisão de lucros e não pró labore?

- MEI - Posso migrar para MEI?

- Qual o impacto para empresas desenvolvedoras de software ?

- Ainda poderei escolher o anexo da minha nota para as atividades de suporte técnico ou portais?

- Empresas de Engenharia que estavam no anexo VI em 2016 foram migradas para o anexo III ou V ?

- O que muda para representação de produtos siderúrgicos?

- O que exatamente muda para as Corretoras de Seguros?

- Pequena agência de Marketing Digital, sem folha de pagamento (terceirizados). CNAEs de 6% passarão para 11%? E o CNAE de agência de propaganda de 16,93%?

- Minha dúvida é para representante comercial, de têxteis e artigos para viagem, hoje pago 16,93%, quanto vou pagar com essa mudança?

- Para design, mantém o anexo 6?

- Quer ajuda para abrir uma empresa ou ter um CNPJ?

Em janeiro de 2018, a Contabilizei realizou um Webinar sobre o Novo Simples Nacional. Com a participação de todos, nossa contadora Adrielle Freitas respondeu dúvidas durante quase 1 hora e explicou como vai funcionar o regime de tributação de mais de 7 milhões de empresas a partir deste ano.

Confira o perguntas e respostas da Contabilizei sobre o Novo Simples Nacional!

Neste artigo você vai ver:

- O que é o Fator R?

- E os 28% de alíquota, para que servem?

- Para calcular o Fator R de Janeiro, qual período será considerado? Fev/17 a Jan/18 ou apenas o período de Jan/18?

- Quando começa? Quando as regras do Novo Simples Nacional vão começar a valer?

- Anexos e alíquotas – O que são os anexos?

- O que mudou no Anexo III e V?

- A única maneira de ser enquadrado no anexo 3 é com folha de pagamento superior a 28% do faturamento?

- Quem já está no anexo III, há algum tipo de redução se a folha também representar mais de 28% do faturamento bruto?

- Depois de todo o cálculo e encontrar a porcentagem que será paga de imposto. Este imposto será o mesmo em todos os meses ou ele varia em cada mês?

- Minha empresa fatura mais de R$180.000,00, o que muda para mim?

- A variação da alíquota de acordo com o faturamento continuará a existir?

- E se a empresa não tem 12 meses para o cálculo?

- Poderei escolher o anexo da minha nota para atividades não intelectuais e continuar com o imposto que pago atualmente?

- Emissão de Notas Fiscais – O que muda nas emissões de notas?

- Retenção de ISS – Meu faturamento anual é superior a R$180.000 e alguns cliente fazem retenção de ISS. Qual alíquota devo utilizar?

- Atualmente tiro boa parte da minha remuneração como dividendos. Como calcular se vale a pena aumentar o Pro Labore considerando o aumento na GPS ?

- Meu imposto pode ser reduzido caso eu comece a faturar mais?

- Eu e meu sócio temos a empresa há cerca de 6 meses mas ainda não definimos um pro-labore, para fazer caixa. Com a introdução do Fator R pagaremos mais imposto?

- E quem tem divisão de lucros e não pró labore?

- MEI – Posso migrar para MEI?

- Qual o impacto para empresas desenvolvedoras de software ?

- Ainda poderei escolher o anexo da minha nota para as atividades de suporte técnico ou portais?

- Empresas de Engenharia que estavam no anexo VI em 2016 foram migradas para o anexo III ou V ?

- O que muda para representação de produtos siderúrgicos?

- O que exatamente muda para as Corretoras de Seguros?

- Pequena agência de Marketing Digital, sem folha de pagamento (terceirizados). CNAEs de 6% passarão para 11%? E o CNAE de agência de propaganda de 16,93%?

- Minha dúvida é para representante comercial, de têxteis e artigos para viagem, hoje pago 16,93%, quanto vou pagar com essa mudança?

- Para design, mantém o anexo 6?

- Quer ajuda para abrir uma empresa ou ter um CNPJ?

O que é o Fator R?

O Fator R é a divisão da folha de pagamento dos últimos 12 meses pelo faturamento dos últimos 12 meses. Ou seja, se a folha de pagamento for maior ou igual a 28% do faturamento, sua empresa será tributada no anexo 3. E se esta conta resultar em uma porcentagem menor do que 28%, a empresa ficará no anexo 5.

E os 28% de alíquota, para que servem?

Caso sua empresa possua atividades no anexo V, em 2018 você poderá ser tributado em 2 anexos: no anexo V com alíquota inicial de 15,50% ou no anexo III com alíquota inicial de 6%. E o que determina em qual anexo a atividade que você está prestando será tributada é o Fator R, que nada mais é do que a divisão da folha de pagamento dos últimos 12 meses pelo faturamento dos últimos 12 meses.

Para saber se sua empresa pode pagar menos impostos sendo tributada no anexo III do Simples Nacional, acesse nossa calculadora de Fator R e faça o cálculo!

Para calcular o Fator R de Janeiro, qual período será considerado? Fev/17 a Jan/18 ou apenas o período de Jan/18?

Para determinar a faixa de faturamento em que a empresa está, são utilizados os últimos 12 meses, independente de ser começo ou fim de ano. Um exemplo: se estamos no mês de Fevereiro de 2018, são utilizados os 12 meses anteriores (Janeiro/2018 a Fevereiro 2017) para o cálculo. A folha de pagamento a ser utilizada também segue o mesmo cálculo.

Quando começa? Quando as regras do Novo Simples Nacional vão começar a valer?

As regras do Novo Simples Nacional já começaram a valer desde o início de 2018, mas você só irá pagar a Guia de imposto (DAS) com as novas regras a partir de Fevereiro. Isso porque é em Fevereiro que você paga a Guia referente a Janeiro.

Anexos e alíquotas – O que são os anexos?

Os anexos são grupos de atividades que determinam qual será a alíquota de imposto que deverá ser paga pela sua empresa. Quando falamos em anexo, é importante saber que existem 5 anexos, Anexo I usado para empresas que fazem a venda de mercadoria, anexo II para empresas que são industrias, anexo III a V são para prestadoras de serviços. Cada um destes apresenta uma alíquota de imposto diferente, dependendo sempre da faixa de faturamento que a sua empresa está.

O que mudou no Anexo III e V?

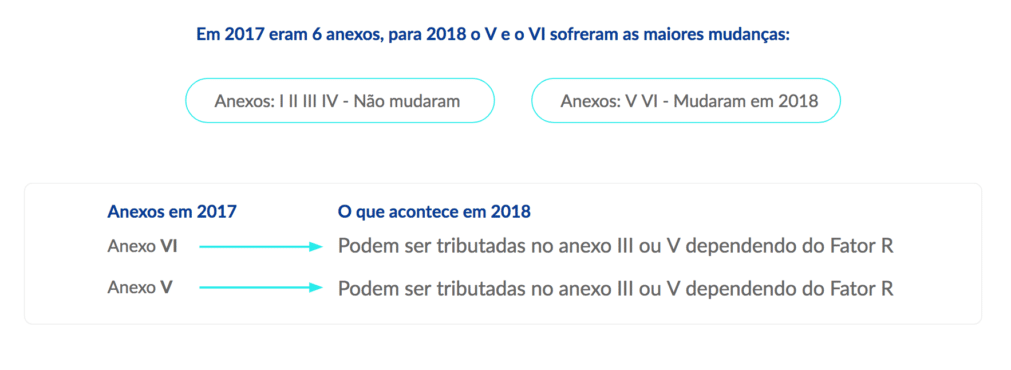

Todas as atividades do anexo V podem acabar sendo enquadrada no anexo III, assim a empresa pode ter uma tributação mais baixa. Algumas atividades do anexo III também podem acabar indo para o anexo V. Assim tendo uma tributação mais alta do que o anexo primário. Para ocorre essa variação é necessário avaliar o fator R da sua empresa. Lembrando que para 2018, o anexo VI deixou de existir e as suas atividades foram destinadas para o Anexo V e anexo III, esta foi a primeira grande mudança. Veja na imagem:

A única maneira de ser enquadrado no anexo 3 é com folha de pagamento superior a 28% do faturamento?

Caso sua empresa possua atividades no anexo V, em 2018 você pode ser tributado em 2 anexos, no V com alíquota inicial de 15,50% ou no anexo III com alíquota inicial de 6%. E o que determina qual anexo a atividade que você está prestando será tributada é o Fator R que é a divisão da folha de pagamento dos últimos 12 meses pelo faturamento dos últimos 12 meses.

Quem já está no anexo III, há algum tipo de redução se a folha também representar mais de 28% do faturamento bruto?

(Caso de empresas no anexo V).

Não, para atividades que já estão no anexo III não tem a possibilidade de ter uma redução da alíquota, a alíquota de 6% já é menor para as atividades enquadradas neste anexo.

Depois de todo o cálculo e encontrar a porcentagem que será paga de imposto. Este imposto será o mesmo em todos os meses ou ele varia em cada mês?

Se a sua empresa está enquadrada na primeira faixa de faturamento, será o mesmo imposto todo mês, mas caso esteja nas faixa posteriores, todo mês será uma alíquota diferente. Para isso temos o portal minhas alíquotas, no qual você poderá saber em tempo real qual o valor do imposto que a sua empresa está enquadrada.

Minha empresa fatura mais de R$180.000,00, o que muda para mim?

Para determinar a alíquota de imposto mensal a Receita considera o faturamento acumulado dos últimos 12 meses. Cada vez que o faturamento acumulado ultrapassa uma das faixas de faturamento, a alíquota sofre uma alteração no valor. Na faixa 1, até 180 mil reais a alíquota é fixa. A partir da segunda faixa, para saber a alíquota deve fazer a seguinte conta:

A variação da alíquota de acordo com o faturamento continuará a existir?

(até 180 mil, entre 181 e 360 mil, etc.)

Sim, esta variação continua ocorrendo no novo simples nacional 2018, mas agora existe apenas 6 faixas para cada anexo, Clique aqui e veja a tabela para cada anexo. Válido lembrar que a fórmula de cálculo entre as faixas de faturamento varia.

E se a empresa não tem 12 meses para o cálculo?

Nós explicamos aqui nessa parte da transmissão que fizemos explicando o novo Simples Nacional:

Poderei escolher o anexo da minha nota para atividades não intelectuais e continuar com o imposto que pago atualmente?

(Atividades intelectuais e não intelectuais)

Sim, esta operação ainda continua ocorrendo para as atividades que tenham parte intelectual e parte não intelectual. Assim no momento de importação das suas notas fiscais você deverá escolher qual a sua atividade você executou 🙂

Emissão de Notas Fiscais – O que muda nas emissões de notas?

Muda pouca coisa, a forma de emissão continua a mesma. O que muda de fato é o ISS. A alíquota que você paga representa alguns impostos. Não existe uma alíquota fixa para essa distribuição de impostos. Então por exemplo, dentro dos 6% de alíquota, existe um percentual que é destinado ao ISS e esse valor pode variar.

Retenção de ISS – Meu faturamento anual é superior a R$180.000 e alguns cliente fazem retenção de ISS. Qual alíquota devo utilizar?

Para empresas que tem um faturamento superior a 180 mil nos últimos 12 meses, a alíquota do ISS não é mais fixa como no Simples Nacional 2017. Agora a distribuição dos impostos ficou de maneira diferenciada, sendo que para cada mês você pode ter uma alíquota diferente de ISS.

Atualmente tiro boa parte da minha remuneração como dividendos. Como calcular se vale a pena aumentar o Pro Labore considerando o aumento na GPS ?

Redução de imposto com Pró-labore

Para você saber se vale mais a pena aumentar seus imposto pago pelo pró-labore, é necessário validar o quanto de redução de impostos que você terá no seu faturamento. Para realizar essa relação, você deve multiplicar sua alíquota inicial (sem pró-labore) e saber qual o valor do seu imposto. Posteriormente a isso, você deve aplicar a alíquota considerando que seu pró-labore será do valor que reduz a alíquota, com isto você tem um novo valor do imposto. Após este processo, você irá achar a diferença entre estes dois impostos. Se o valor da GPS somado da DARF de IRRF, ser maior do que essa diferença, não vale a pena, pois o que você ganha no seu faturamento é maior do que o gasto que você possui com impostos. Mas se o valor for inferior, acaba valendo a pena, visto que você possui uma economia financeira.

Meu imposto pode ser reduzido caso eu comece a faturar mais?

Para responder essa pergunta sempre é necessário validar qual atividade que a sua empresa realiza. Se você está enquadrado no anexo IV e anexo III (atividades que não são variáveis) não existe a possibilidade de ter uma redução de impostos. Mas em casos de atividades que estão listadas no anexo V e III (variável) tem a possibilidade de ter a redução da alíquota de 15,50% para 6%, dependendo do valor do seu fator R. O Fator R é a divisão da folha de pagamento dos últimos 12 meses pelo faturamento dos últimos 12 meses. Ou seja, se a folha de pagamento for maior ou igual a 28% do faturamento, sua empresa será tributada no anexo 3. E se esta conta resultar em uma porcentagem menor do que 28%, a empresa ficará no anexo 5.

Eu e meu sócio temos a empresa há cerca de 6 meses mas ainda não definimos um pro-labore, para fazer caixa. Com a introdução do Fator R pagaremos mais imposto?

Depende sempre da atividade da sua empresa, se a sua empresa estiver enquadrada no anexo V ou III (variável), você pode ter uma redução na alíquota com um fator R de 0,28, mas se você estiver enquadrada no anexo III ou IV que não são variáveis, não irá impactar na sua alíquota do impostos a retirada de pró-labore.

E quem tem divisão de lucros e não pró labore?

Divisão de lucros, ou distribuição de lucros não é configurado como folha de pagamento, pois é apenas um repasse ao sócio dos valores que a empresa rendeu ao longo do período. Apenas é possível ser utilizado para fator R folha de pagamento e pró-labore.

RBT12

Para a soma da RBT12 considera-se tudo o que a empresa faturou, seja em serviços, comercio ou industrialização, correto?

Sim, para determinação da Receita Bruta dos últimos 12 meses, é necessário considerar tudo que a empresa teve de faturamento, tanto em comércio quanto serviço. Válido lembrar que para empresas que realizam exportação, a receita de serviços prestados para o exterior tem uma Receita bruta dos últimos 12 meses separada, sendo dividida entre mercado interno (todo faturamento não exterior) e mercado externo (toda receita de exportação).

IBPT

Como ficará a mensagem do IBPT na nota de serviço? Terá que ser calculado o imposto médio para cada Anexo?

A informação do IBPT na nota fiscal ainda permanece a mesma, esta informação ela é formada com base em uma média de impostos de diversas empresas, independente do enquadramento tributário. Com isto você pode seguir colocar a informação fornecida pelo IBPT,, mesmo com a alteração dos anexos e tributação do Simples Nacional. .

MEI – Posso migrar para MEI?

Sim, você pode fazer a migração para MEI, desde que as suas atividades sejam permitidas no MEI, para saber as atividades que são permitidas no MEI, você pode acessar no nesse link.

Qual o impacto para empresas desenvolvedoras de software ?

(Perguntas sobre atividades específicas)

Até 2017 a tributação era feita no anexo 6 no caso de atividades intelectuais e no anexo 3 para atividades não intelectuais. A partir de 2018 a tributação será pelo anexo 5 com alíquota inicial de 15,5% para atividades intelectuais e pelo anexo 3 com alíquota inicial de 6% para atividades não intelectuais. As atividades enquadradas no novo anexo 5 podem ser tributadas pelo anexo 3 se a empresa tiver um valor acumulado de folha de pagamento nos últimos 12 meses que corresponda a 28% ou mais do faturamento acumulado dos últimos 12 meses (chamado fator “r”). Caso fique abaixo de 28% a tributação será pelo anexo 5. O Fator R é a divisão da folha de pagamento dos últimos 12 meses pelo faturamento dos últimos 12 meses. Ou seja, se a folha de pagamento for maior ou igual a 28% do faturamento, sua empresa será tributada no anexo 3. E se esta conta resultar em uma porcentagem menor do que 28%, a empresa ficará no anexo 5.

Ainda poderei escolher o anexo da minha nota para as atividades de suporte técnico ou portais?

Até 2017 a tributação era feita no anexo 6 no caso de atividades intelectuais e no anexo 3 para atividades não intelectuais. A partir de 2018 a tributação será pelo anexo 5 com alíquota inicial de 15,5% para atividades intelectuais e pelo anexo 3 com alíquota inicial de 6% para atividades não intelectuais. As atividades enquadradas no novo anexo 5 podem ser tributadas pelo anexo 3 se a empresa tiver um valor acumulado de folha de pagamento nos últimos 12 meses que corresponda a 28% ou mais do faturamento acumulado dos últimos 12 meses (chamado fator “r”). Caso fique abaixo de 28% a tributação será pelo anexo 5.

Empresas de Engenharia que estavam no anexo VI em 2016 foram migradas para o anexo III ou V ?

As empresas de Engenharia que estavam no anexo VI em 2016 passaram a ir para o anexo V em 2018, assim sua alíquota passou a ser de 15,50%. Mas com as novas alterações do simples nacional existe a possibilidade que esta atividade seja tributada no anexo III, desde que apresente um fator R maior que 0,28.

O que muda para representação de produtos siderúrgicos?

Para representação comercial mudou bastante coisa, o antes a alíquota inicial era de 16,93% de imposto no simples, agora a alíquota passou a ser de 15,50%. Mas com as alterações do simples é possível que a alíquota inicial seja de 6% para esta atividade, desde que o fator R seja maior que 0,28.

O que exatamente muda para as Corretoras de Seguros?

Para a atividade de corretoras de seguros, não muda muita coisa, esta atividade permanece no anexo III do simples nacional com alíquota inicial de 6%. As alterações ocorrem para empresas que faturam mais de 180 mil, no qual a formula de calculo dos impostos sofrem bastante alteração. A partir da segunda faixa, para saber a alíquota deve fazer a seguinte conta:

Pequena agência de Marketing Digital, sem folha de pagamento (terceirizados). CNAEs de 6% passarão para 11%? E o CNAE de agência de propaganda de 16,93%?

As agências de propaganda deixam de ter a alíquota de 16,93% e passam a ter a alíquota de 15,50% caso não tenha folha de pagamento, se tiver a retirada e o pró-labore que seja 28% do faturamento da empresa, é possível que tenha uma redução de alíquota para 6%.

Minha dúvida é para representante comercial, de têxteis e artigos para viagem, hoje pago 16,93%, quanto vou pagar com essa mudança?

Neste caso, representantes comerciais têxteis serão enquadrados no anexo V da lei, no qual sua alíquota inicial deixa de ser 16,93% e passa a ser 15,50%. Mas existe a possibilidade de que sua empresa tenha uma redução da alíquota caso tenha um fator R de 0,28, tendo assim um valor de 6%.

Para design, mantém o anexo 6?

Não, o anexo VI não existe mais, para a atividade de Design no ano de 2018 está enquadrada no anexo V, no qual o seu valor do imposto deixa de ser de 16,93% para 15,50%. Mas existe a possibilidade de que sua empresa tenha uma redução da alíquota caso tenha um fator R de 0,28, tendo assim um valor de 6%.

Quer ajuda para abrir uma empresa ou ter um CNPJ?

A Contabilizei é líder em abertura de empresas 🏆

Deixe seus dados e nossos especialistas entrarão em contato

4 comentários

Deixe um comentário

Posts Relacionados

Fator R Simples Nacional: O que é? e como calcular o fator R nos anexos III e V

O fator R é o cálculo utilizado para determinar em qual Anexo do regime tributário Simples Nacional uma empresa se...

INSS no Simples Nacional: Qual o Valor e Como é Feito o Cálculo

Para cumprir a legislação brasileira, todas as empresas devem recolher o INSS Patronal. É a contribuição que o empresário paga...

Alteração Tabela Simples Nacional para 2024: surgem os Investidores Anjos

O Simples nacional muda a partir de 2017 e prevê um novo personagem na vida do empresário Brasileiro: O Investidor Anjo.

Mural de recursos para o empreendedor

-

Categorias do Blog

-

Categorias por atividade

-

Está abrindo sua empresa?

-

Portes de empresa

-

Natureza Jurídica

-

Regimes de tributação

-

Tudo sobre CNAE

-

Simples Nacional

-

MEI

-

Autônomos

-

Dúvidas entre ser CLT ou PJ?

-

Universo da Contabilidade

Tenho uma dúvida

A redução do número de funcionários também reduz o valor do inss no simples?

Bom dia Alexandre!

Não, o INSS do Simples (O CPP dentro do DAS) é calculado de acordo com a alíquota apurado no anexo III, IV ou V, conforme o caso. O que vai reduzir é o valor da guia GPS que a empresa irá pagar, pois como tem menos funcionários, logo a guia GPS (inss descontado do salário dos funcionários) será menor.

Qualquer coisa estamos à disposição!

Muito bom o artigo! Esclarecedor!

Obrigado! Continue prestigiando a Contabilizei porque teremos conteúdos novos e relevantes todas as semanas.